-

お電話でのお問い合わせ06-7220-3238

- メールフォーム

お電話でのお問い合わせ06-7220-3238

相続税対策の為に所有している土地にアパートを建てたり、タワーマンションを買っておくなど、相続税の法律が改正されたことでこのような不動産を利用した手段を耳にする機会が多くなってきたと思います。

簡単に説明すると、1500万円の現金は相続するときも1500万円の相続税評価額ですが、1500万円の不動産にかえておくと相続税評価額は低くなります。

どのくらい効果があるか、具体的な内容を書いていきたいと思います。私共が扱う都市型ワンルームマンションは特に効果が大きいですのでご覧ください。

先日、大阪市福島区の物件を売買しましたのでその部屋で具体的な計算をしていきたいと思います。

築7年 野田阪神駅徒歩2分 1K

価格1500万円

築浅で家賃70000円、利回り5.6%なので平均的な金額です。

マンションの場合、不動産相続税評価額の出し方は

建物評価額

土地評価額

それぞれの金額を計算して足します。

建物の評価額は簡単に出せます。まずは固定資産税評価を調べます。下のような、固定資産税評価証明書や公租公課証明書を役所で取得することができます。

不動産の建物の計算は、固定資産税を計算する課税標準額がそのまま相続税評価額になりますが

その不動産を借家にしている場合は30%減額になります。

この物件の場合

2772000円×70%=1,940,400円

こちらがこのマンションの建物相続税評価額になります。

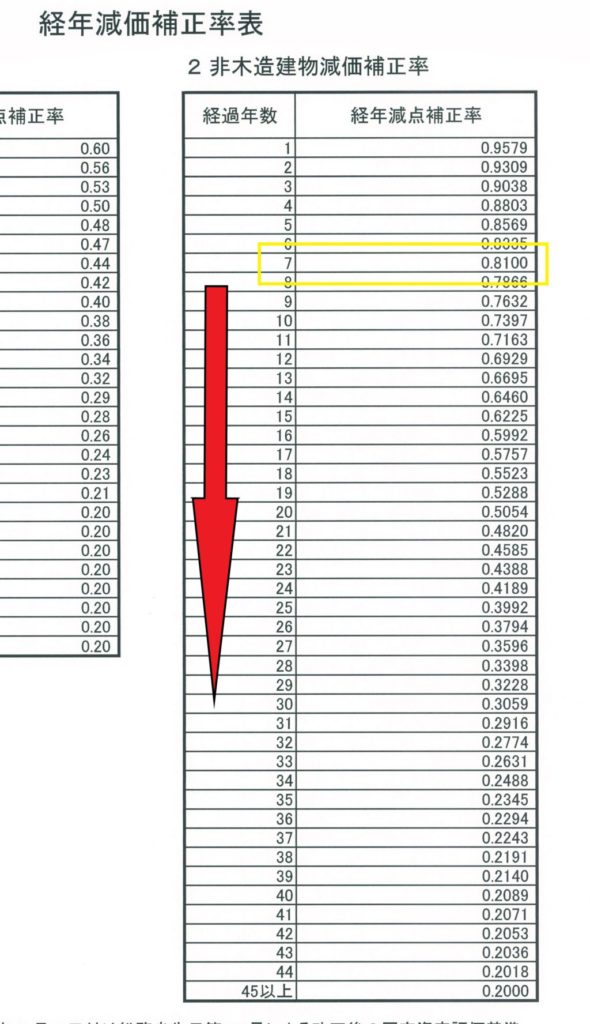

今回は築浅マンションなのでやや金額が高いですが、⇩の図のように建物金額は毎年減価されていき最終的には新築時の20%まで下がります。現状は新築時の81%です。これに合わせ固定資産税の請求額も毎年下がっていきます。

次回、土地金額編に続きます。

この記事へのトラックバックはありません。

この記事へのコメントはありません。